Origens do Ciclo de Benner

O Ciclo de Benner é um fenômeno econômico que analisa e prevê a regularidade dos ciclos de expansão e recessão nos mercados agrícolas e industriais. Foi descoberto por Samuel Benner, que buscou padrões econômicos após uma crise significativa em 1875.

Conceito e Descoberta por Samuel Benner

Samuel Benner era um fazendeiro e comerciante de trigo americano que, após perder tudo na Grande Depressão de 1873, começou a analisar anos de dados econômicos. Ele desenvolveu um modelo que alegava poder prever a frequência de ciclos econômicos de prosperidade, recessão e depressão. Benner notou que os bons e maus anos pareciam seguir um padrão previsível, o qual ele detalhou em seu livro “Benner’s Prophecies of Future Ups and Downs in Prices”.

Benner e os Anos Panico de 1875 e 1924

O livro de Benner prenunciava anos de pânico, onde crises financeiras seriam mais propensas a ocorrer, baseando-se em padrões que remontam ao Pânico de 1875. Ele também previu corretamente o Pânico de 1924. A análise de Benner apoiava-se no pressuposto de que a natureza humana e suas reações econômicas são consistentes ao longo do tempo e que, por isso, tais ciclos poderiam ser previstos. Embora o Ciclo de Benner não seja universalmente aceito ou precisamente exato, suas observações influenciaram a análise de ciclos econômicos subsequentes.

Mecânica do Ciclo de Benner

A Mecânica do Ciclo de Benner é uma abordagem que busca prever os ciclos econômicos nas commodities e no mercado de ações, baseando-se em padrões identificados já em 1875. Este método foca em identificar períodos de booms, crises e recuperações, possibilitando antever flutuações financeiras com base histórica.

Previsões de Commodities e Mercado de Ações

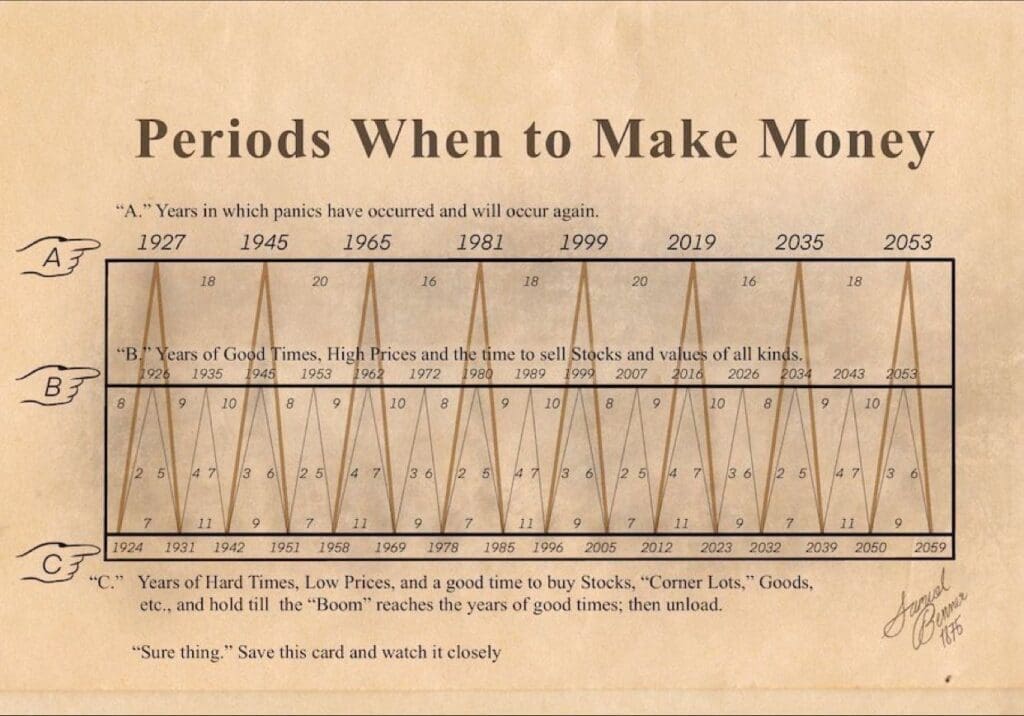

O Ciclo de Benner fundamenta-se na observação dos intervalos temporais que marcam as variações nos preços das commodities e ações. A premissa é que essas variações acontecem de forma cíclica e previsível, com períodos de alta e baixa que podem ser mapeados. O ciclo de Benner prevê essas flutuações com base em ciclos de 8, 9 e 10 anos para as baixas e 16, 18 e 20 anos para as altas, evidenciando-se como uma ferramenta de análise para investidores e analistas do mercado financeiro.

Ciclos de Boom, Crise e Recuperação

Os ciclos econômicos de boom, crise e recuperação são essenciais na mecânica do Ciclo de Benner. Boom refere-se aos períodos de grande prosperidade econômica com alta confiança do mercado e aumento de investimentos. Crise é o momento de retração, marcado por uma queda significativa na confiança dos investidores e um declínio no preço das commodities e ações. A recuperação, por sua vez, caracteriza-se pela retomada do crescimento econômico e a recuperação dos preços após o período de crise. O Ciclo de Benner busca estabelecer um padrão temporal para antecipar essas fases, criando oportunidades para que investidores tomem decisões fundamentadas.

Ciclos Econômicos e Teoria de Benner

A Teoria de Benner, desenvolvida em 1875, é um sistema prognóstico que busca identificar padrões em ciclos econômicos. Ela sugere a existência de um ciclo recorrente de bons tempos e tempos difíceis influenciando as decisões de investidores e políticas econômicas.

Bons Tempos, Tempos Difíceis

Segundo a teoria de Samuel Benner, um agricultor e economista amador, é possível prever períodos de prosperidade e recessão com base em ciclos de mercado anteriores. Benner observou que após anos de pânico, normalmente se seguia um período de recuperação e posterior prosperidade. A regularidade desses padrões permitiria aos investidores e à população em geral prepararem-se para os bons tempos e, mais crucialmente, para os tempos difíceis.

Relação com Ciclos de Mercado

A teoria de Benner foi pioneira ao destacar a importância dos ciclos de mercado. Ele argumentava que os ciclos de aproximadamente 16 anos, entre picos e depressões no mercado, poderiam ser usados para orientar decisões econômicas. Isso significava entender quais seriam os anos potenciais de pânico financeiro, e então, tomar medidas preventivas ou de mitigação. Suas previsões, embora não infalíveis, são um precursor dos modelos econômicos modernos que tentam antecipar ciclos econômicos.

Aplicações e Influência do Ciclo de Benner

Iniciativas econômicas e tomadas de decisão podem ser extraordinariamente aprimoradas ao compreender as nuances do Ciclo de Benner. Este modelo, criado em 1875, fornece previsibilidade para flutuações de mercado em setores específicos, como a agricultura e a indústria de metais, oferecendo uma ferramenta valiosa para planejamento e estratégia.

Na Agricultura: Milho e Suínos

O Ciclo de Benner é particularmente relevante para o setor agrícola, visto que permite a previsão de padrões de preços do milho e suínos, fundamentais na agricultura. Agricultores utilizam esse ciclo para antecipar períodos de alta e baixa demanda, ajustando assim o planejamento de plantio e criação. Como exemplo, períodos preditos de preços elevados incentivam o aumento da produção de milho, enquanto períodos de preços baixos sugerem a redução da exposição ao risco.

- Anos de alta para o milho, conforme o Ciclo de Benner:

- Alta esperada: 2023, 2028, 2033

- Anos de alta para suínos:

- Alta esperada: 2022, 2027, 2032

Nos Metais: Preços do Ferro-Gusa

Além da agricultura, o Ciclo de Benner também tem uma influência significativa sobre os preços dos metais, especialmente o ferro-gusa. Compreender o ciclo pode ajudar as empresas de mineração e siderurgia a se preparar para variações no mercado, programando a produção e vendas conforme as tendências previstas, o que pode determinar o sucesso ou fracasso diante das oscilações de mercado.

- Ciclo de flutuação de preços do ferro-gusa:

- Variação esperada: adaptação de produção de acordo com as fases de alta ou baixa do ciclo.

Ao entender e aplicar as previsões do Ciclo de Benner, os setores agrícola e de metais podem otimizar suas operações, minimizando riscos e capitalizando nas fases de preços favoráveis.

Relevância do Ciclo de Benner na História

O Ciclo de Benner, proposto em 1875, é notável por sua capacidade de correlacionar eventos econômicos a padrões previsíveis. Ele apresenta uma ferramenta para entender crises passadas e delinear previsões futuras com base em ciclos recorrentes no mercado.

Crises Passadas e Previsões

O Ciclo de Benner foi utilizado para examinar e compreender diversas crises econômicas que se sucederam ao longo do tempo. Através de um padrão de ciclos de prosperidade e recessão, ele sugere uma periodicidade com a qual determinados eventos econômicos tendem a se repetir. Esses padrões, quando identificados e analisados, possibilitam projeções quanto ao comportamento futuro dos mercados, permitindo a investidores e analistas uma melhor preparação para flutuações de mercado.

Grande Depressão e Mudanças de Paradigma

A Grande Depressão, ocorrida em 1929 e considerada a pior crise econômica da história do mercado moderno, pode ser discutida sob a ótica dos ciclos econômicos de Benner. Este evento trouxe à tona a necessidade de revisão de paradigmas econômicos e a busca por modelos que pudessem prever e mitigar os efeitos de tais períodos de retração econômica. Apesar de não ser uma ferramenta de previsão infalível, a análise do Ciclo de Benner contribui para a compreensão das tendências de longo prazo, o que é essencial para a formulação de estratégias econômicas resilientes.

Causas e Correlações Externas

Na análise dos ciclos econômicos e de mercado, identificar as causas e correlações externas é fundamental. Estas ajudam a compreender como forças aparentemente não relacionadas podem ter um impacto profundo nos ciclos econômicos.

Ciclo Solar e Guerra

O Ciclo Solar refere-se às mudanças periódicas na atividade solar, que tem uma duração aproximada de 11 anos. Estes ciclos não só afetam as condições climáticas na Terra, mas também têm sido correlacionados com períodos de maior tensão geopolítica e guerra. Estudos indicam que a agitação social e os conflitos podem ter uma relação direta com as perturbações magnéticas causadas pelas flutuações solares.

Bolhas Financeiras e Crédito Internacional

As bolhas financeiras, geralmente caracterizadas por uma avaliação exagerada de ativos, muitas vezes são precedidas por uma expansão significativa de crédito internacional. A disponibilidade excessiva de crédito pode levar à formação de bolhas, as quais historicamente coincidem com ciclos de Tritch e mercados em alta. Uma bolha financeira globalizada tem, portanto, o potencial de desencadear consequências mais amplas, afetando diferentes economias de maneira simultânea.

Técnicas Modernas e o Ciclo de Benner

O Ciclo de Benner, criado em 1875, estabelece um padrão fascinante de repetição no mercado financeiro ao longo de anos. Analistas modernos aplicam técnicas avançadas, como a teoria das Ondas de Elliott e o Sistema de Gann, para refinar as previsões de mercado baseadas em estruturas cíclicas históricas.

Gann e Elliott na Análise de Ciclo

W.D. Gann destacou-se por sua abordagem geométrica, aritmética e astrológica na previsão dos mercados financeiros. Seu trabalho sugere que os mercados se movem conforme padrões reconhecíveis que podem ser identificados e aproveitados para fins de análise e negociação. As teorias de Gann estão muitas vezes alinhadas com os princípios do Ciclo de Benner, especialmente no que se refere à periodicidade no mercado de ações.

A Teoria das Ondas de Elliott, por outro lado, propõe que os mercados seguem um padrão rítmico de ondas motrizes e corretivas que se resumem a um fractal de ciclos maiores e menores. Este método analítico ressoa com a ideia central do Ciclo de Benner, servindo como uma ferramenta adicional para analistas interpretarem a psicologia do mercado e suas possíveis tendências futuras.

Previsões de Fibo e Reversões Potenciais

A sequência de Fibonacci é mais uma técnica que se complementa com o Ciclo de Benner no contexto das previsões de mercado. A precisão do uso dos números de Fibonacci na identificação de pontos de reversão potenciais provém de sua aparição intrínseca na natureza e, por extensão, nos comportamentos humanos que influenciam os mercados financeiros. Os níveis de retração de Fibonacci, quando combinados com a previsibilidade cíclica do Ciclo de Benner, podem indicar momentos estratégicos de entrada e saída nas negociações.

Implementação Estratégica e Conselhos

Na implementação de estratégias baseadas no Ciclo de Benner, é crucial que investidores estejam informados sobre as nuances da interpretação desses ciclos e como agir de acordo. Estes conselhos visam auxiliar os investidores a fazê-lo de maneira eficiente e com menor exposição ao risco.

Plano de Negociação e Ajuste de Expectativas

Plano de negociação: Ao adotar o Ciclo de Benner como parte da estratégia de investimento, é essencial desenvolver um plano de negociação detalhado. Isso deve incluir critérios específicos para quando comprar e vender ações, baseados em previsões proporcionadas pelo ciclo.

- Ajuste de expectativas: Os investidores não devem esperar resultados imediatos e devem ajustar suas expectativas para evitar decisões precipitadas baseadas em variações de curto prazo do mercado. O Ciclo de Benner fornece uma perspectiva de longo prazo, sendo inapropriado para estratégias de ganhar dinheiro rapidamente.

Diversificação de Ativos e Gestão de Risco

Diversificação de ativos: Para mitigar riscos inerentes ao mercado de ações, a diversificação de ativos torna-se um pilar importante. Investidores devem considerar uma variedade de ativos para distribuir o risco, não se concentrando somente em ações, mas também explorando outros instrumentos financeiros.

- Gestão de risco: Utilizando o Ciclo de Benner, a gestão de risco pode ser aprimorada ao identificar períodos potencialmente turbulentos para o mercado de ações. Em tais períodos, recomenda-se uma postura mais defensiva com uma alocação de ativos conservadora, priorizando investimentos de menor risco.

Perguntas Frequentes

O Ciclo de Benner, criado em 1875, é uma ferramenta econômica que desperta interesse por suas projeções cíclicas do mercado.

Quais são os princípios por trás do Ciclo de Benner?

Os princípios do Ciclo de Benner baseiam-se na ideia de que os mercados financeiros exibem padrões cíclicos previsíveis. Samuel Benner afirmava que as recessões e as recuperações econômicas poderiam ser previstas observando ciclos de anos específicos fundamentados em fenômenos naturais e atividade econômica passada.

Como o Ciclo de Benner se aplica ao mercado financeiro atual?

Embora desenvolvido no século XIX, o Ciclo de Benner continua sendo aplicado ao mercado financeiro atual por investidores que acreditam na existência de padrões cíclicos. Alguns analistas financeiros utilizam seus princípios para tentar prever momentos de alta e de baixa nas bolsas de valores.

Quais foram as previsões mais acertadas feitas pelo Ciclo de Benner?

As previsões mais notórias do Ciclo de Benner incluem a crise econômica de 1873 e a subsequente depressão que se estendeu até os anos subsequentes. O ciclo também apontou para recessões no final dos anos 1880 e início dos anos 1890, que foram observadas na economia real.

De que maneira o Ciclo de Benner influencia as decisões de investimentos?

O Ciclo de Benner pode influenciar decisões de investimentos ao sugerir períodos potenciais de crescimento e recessão. Investidores que dão crédito a essas previsões cíclicas podem ajustar suas estratégias de portfólio para mitigar riscos ou capitalizar em tendências previstas.

Como Samuel Benner desenvolveu o seu ciclo econômico em 1875?

Samuel Benner desenvolveu o seu ciclo econômico após observar padrões nos preços agrícolas e na economia pós-Guerra Civil Americana. Ele publicou suas observações e previsões no livro “Benner’s Prophecies of Future Ups and Downs in Prices”, onde detalhou como os ciclos de negócios poderiam ser previstos.

Existem críticas ou limitações reconhecidas ao Ciclo de Benner?

Sim, existem críticas e limitações reconhecidas ao Ciclo de Benner. A principal crítica é que o ciclo depende fortemente de padrões passados e não leva em consideração a mudança dinâmica de variáveis econômicas. Além disso, o sucesso parcial de suas previsões pode ser atribuído à coincidência, e a abordagem foi considerada muito simplista para explicar a complexidade do comportamento do mercado financeiro.